税务注销指南

| 发布时间:2023-08-24 14:01 | 来源: 江苏省税务局 | 字体:[][][] |

|

税务注销,是指纳税人、扣缴义务人由于法定的原因终止纳税义务、扣缴义务时,持有关证件和资料向主管税务机关申报办理税务注销手续。税务注销包括1类5个事项。

10.1 税务注销

10.1.1—185 一照一码户清税申报

【事项名称】

一照一码户清税申报

【申请条件】

已实行“一照一码”登记模式的纳税人向市场监督管理等部门申请办理注销登记前,须先向税务机关申报清税。清税完毕后,税务机关向纳税人出具《清税证明》,纳税人持《清税证明》到原登记机关办理注销。

【设定依据】

1.《中华人民共和国税收征收管理法》第十六条

2.《中华人民共和国税收征收管理法实施细则》第十五条

3.《税务登记管理办法》(国家税务总局令第7号公布,国家税务总局令第36号、第44号、第48号修改)第五章

4.市场监管总局等五部门关于发布《企业注销指引(2021年修订)》的公告

【办理材料】

序号 | 材料名称 | 数量 | 备注 | ||

1 | 《清税申报表》 | 2份 | |||

2 | 经办人身份证件原件 | 1份 | 查验后退回 | ||

有以下情形的,还应提供相应材料 | |||||

适用情形 | 材料名称 | 数量 | 备注 | ||

上级主管、董事会决议注销 | 1份 | 已实行实名办税的纳税人,可取消报送 | |||

境外企业在中国境内承包建筑、安装、装配、勘探工程和提供劳务 | 项目完工证明、验收证明等相关文件复印件 | 1份 | 已实行实名办税的纳税人,可取消报送 | ||

已领取发票领用簿的纳税人 | 《发票领用簿》 | 1份 | 已实行实名办税的纳税人,可取消报送 | ||

【办理地点】

可通过办税服务厅(场所)、电子税务局办理,具体地点和网址可从江苏省税务局网站“纳税服务”栏目查询。

【办理机构】

主管税务机关

【收费标准】

不收费

【办理时间】

增值税一般纳税人税务注销 10 个工作日内办结;增值税小规模纳税人和其

他纳税人税务注销 5 个工作日内办结。

税务机关在核查、检查过程中发现涉嫌偷、逃、骗、抗税或虚开发票的,或者需要进行纳税调整等情形的,办理时限中止。

【联系电话】

主管税务机关对外公开的联系电话,可从江苏省税务局网站“纳税服务”栏目查询。

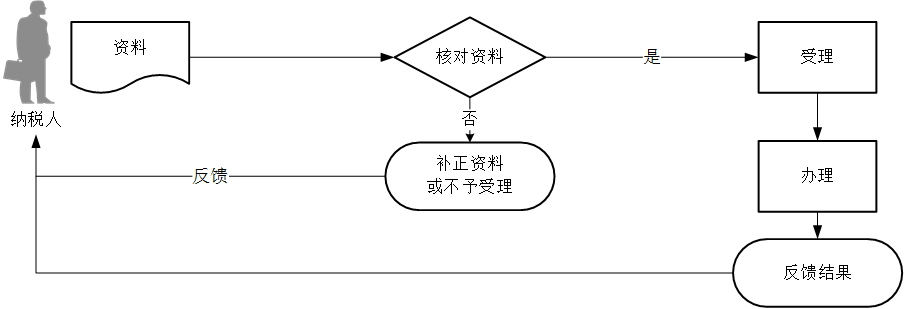

【办理流程】

【纳税人注意事项】

1.纳税人对报送材料的真实性和合法性承担责任。

2.文书表单可在江苏省税务局网站“下载中心”栏目查询下载或到办税服务厅领取。

3.纳税人使用符合电子签名法规定条件的电子签名,与手写签名或者盖章具有同等法律效力。

4.纳税人提供的各项资料为复印件的,均需注明“与原件一致”并签章。

5.经过实名信息验证的办税人员,不再提供登记证件、身份证件复印件。

6.纳税人可通过登录电子税务局,选择进入“清税注销税(费)申报及缴纳套餐”,根据纳税人类型,分别完成“企业所得税清算报备”“增值税及附加税费申报”“消费税及附加税费申报”“企业所得税申报”“其他申报”“综合申报”“财务报表报送”及“税费缴纳”等业务的办理。

7.纳税人办理一照一码户清税申报,应结清应纳税款、多退(免)税款、滞纳金和罚款,缴销发票和其他税务证件,其中:

(1)企业所得税纳税人办理一照一码户清税申报,就其清算所得向税务机关申报并依法缴纳企业所得税。

(2)纳税人未办理土地增值税清算手续的,应在办理一照一码户清税申报前进行土地增值税清算。

(3)出口企业应在结清出口退(免)税款后,办理一照一码户清税申报。

8.处于非正常状态纳税人在办理一照一码户清税申报前,需先解除非正常状态,补办申报纳税手续。

9.被调查企业在税务机关实施特别纳税调查调整期间申请注销税务登记的,税务机关在调查结案前原则上不予办理注销手续。

10.纳税人办理一照一码户清税申报,无需向税务机关提出终止银税三方(委托)划缴协议。税务机关办结一照一码户清税申报后,银税三方(委托)划缴协议自动终止。

11.符合容缺即时办理条件的纳税人,在办理税务注销时若资料不齐,可在作出承诺后承诺的时限补齐资料并办结相关事项。具体容缺条件是:

①办理过涉税事宜但未领用发票(含代开发票)、无欠税(滞纳金)及罚款的纳税人,主动到税务部门办理清税的;

②未处于税务检查状态、无欠税(滞纳金)及罚款、已缴销增值税专用发票及税控设备,且符合下列情形之一的纳税人:

●纳税信用级别为a级和b级的纳税人;

●控股母公司纳税信用级别为a级的m级纳税人;

●省级人民政府引进人才或经省级以上行业协会等机构认定的行业领军人才等创办的企业;

●未纳入纳税信用级别评价的定期定额个体工商户;

●未达到增值税纳税起征点的纳税人。

12.税务机关提供“最多跑一次”服务。纳税人在资料完整且符合法定受理条件的前提下,最多只需要到税务机关跑一次。

13.纳税人在税务注销办理过程中确有必要补充、补正相关资料的,办理时限可中止一次,且时限最长不超过5个工作日。

10.1.2—186 两证整合个体工商户清税申报

【事项名称】

两证整合个体工商户清税申报

【申请条件】

已实行“两证整合”登记模式的个体工商户向市场监督管理部门申请办理注销登记前,先向税务机关申报清税。清税完毕后,税务机关向纳税人出具《清税证明》,纳税人持《清税证明》到原登记机关办理注销。

【设定依据】

1.《中华人民共和国税收征收管理法》第十六条

2.《中华人民共和国税收征收管理法实施细则》第十五条

3.《税务登记管理办法》(国家税务总局令第7号公布,国家税务总局令第36号、第44号、第48号修改)第五章

4.市场监管总局等五部门关于发布《企业注销指引(2021年修订)》的公告

5.《国家税务总局关于简化办理市场主体歇业和注销环节涉税事项的公告》(国家税务总局公告2022年第12号)

【办理材料】

序号 | 材料名称 | 数量 | 备注 | ||

1 | 《清税申报表》 | 2份 | |||

2 | 经办人身份证件原件 | 1份 | 查验后退回 | ||

有以下情形的,还应提供相应材料 | |||||

适用情形 | 材料名称 | 数量 | 备注 | ||

已领取发票领用簿的纳税人 | 《发票领用簿》 | 1份 | 已实行实名办税的纳税人,可取消报送 | ||

经人民法院裁定强制清算的市场主体 | 法院裁定文书等文件 | 1份 | |||

【办理地点】

可通过办税服务厅(场所)、电子税务局办理,具体地点和网址可从江苏省税务局网站“纳税服务”栏目查询。

【办理机构】

主管税务机关

【收费标准】

不收费

【办理时间】

增值税一般纳税人税务注销 10 个工作日内办结;增值税小规模纳税人和其

他纳税人税务注销 5 个工作日内办结。

税务机关在核查、检查过程中发现涉嫌偷、逃、骗、抗税或虚开发票的,或者需要进行纳税调整等情形的,办理时限中止。

【联系电话】

主管税务机关对外公开的联系电话,可从江苏省税务局网站“纳税服务”栏目查询。

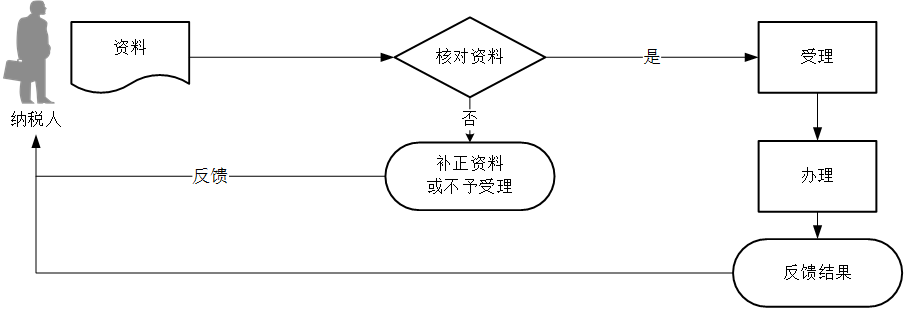

【办理流程】

【纳税人注意事项】

1.纳税人对报送材料的真实性和合法性承担责任。

2.文书表单可在江苏省税务局网站“下载中心”栏目查询下载或到办税服务厅领取。

3.纳税人使用符合电子签名法规定条件的电子签名,与手写签名或者盖章具有同等法律效力。

4.经过实名信息验证的办税人员,不再提供登记证件、身份证件复印件、《发票领用簿》等资料。

5.处于非正常状态纳税人在办理两证整合个体工商户清税申报前,需先解除非正常状态,补办申报纳税手续。

6.纳税人通过电子税务局“清税注销税(费)申报及缴纳套餐”办理两证整

合个体工商户清税申报的,可一并办理以下涉税事项:增值税及附加税费申报、

消费税及附加税费申报、其他申报、综合申报、税费缴纳等业务。

7.纳税人办理两证整合个体工商户清税申报,无需向税务机关提出终止银税

三方(委托)划缴协议。税务机关办结两证整合个体工商户清税申报后,银税三

方(委托)划缴协议自动终止。

8.符合容缺即时办理条件的纳税人,在办理税务注销时若资料不齐,可在作出承诺后承诺的时限补齐资料并办结相关事项。具体容缺条件是:

①办理过涉税事宜但未领用发票(含代开发票)、无欠税(滞纳金)及罚款的纳税人,主动到税务部门办理清税的;

②未处于税务检查状态、无欠税(滞纳金)及罚款、已缴销增值税专用发票及税控设备,且符合下列情形之一的纳税人:

●纳税信用级别为a级和b级的纳税人;

●控股母公司纳税信用级别为a级的m级纳税人;

●省级人民政府引进人才或经省级以上行业协会等机构认定的行业领军人才等创办的企业;

●未纳入纳税信用级别评价的定期定额个体工商户;

●未达到增值税纳税起征点的纳税人。

9.税务机关提供“最多跑一次”服务。纳税人在资料完整且符合法定受理条件的前提下,最多只需要到税务机关跑一次。

10.营业执照和税务登记证“两证整合”改革实施后设立登记的个体工商户,向市场监管部门申请简易注销,符合下列条件之一的,可免于到税务机关办理清税证明:

(1)未办理过涉税事宜的;

(2)办理过涉税事宜但没有领用、没有申请代开过发票,且没有欠税和没有其他未办结事项的。

11.纳税人在税务注销办理过程中确有必要补充、补正相关资料的,办理时限可中止一次,且时限最长不超过5个工作日。

10.1.3—187 注销税务登记(适用于“一照一码”“两证整合”以外的纳税人)

【事项名称】

注销税务登记(适用于“一照一码”“两证整合”以外的纳税人)

【申请条件】

“一照一码”“两证整合”以外的纳税人发生以下情形的,向主管税务机关办理注销税务登记:

1.因解散、破产、撤销等情形,依法终止纳税义务的。

2.按规定不需要在市场监督管理机关或者其他机关办理注销登记的,但经有关机关批准或者宣告终止的。

3.被市场监督管理机关吊销营业执照或者被其他机关予以撤销登记的。

4.境外企业在中华人民共和国境内承包建筑、安装、装配、勘探工程和提供劳务,项目完工、离开中国的。

5.外国企业常驻代表机构驻在期届满、提前终止业务活动的。

6.非境内注册居民企业经国家税务总局确认终止居民身份的。

【设定依据】

1.《中华人民共和国税收征收管理法》第十六条

2.《中华人民共和国税收征收管理法实施细则》第十五条

3.《税务登记管理办法》(国家税务总局令第7号公布,国家税务总局令第36号、第44号、第48号修改)第五章

4.市场监管总局等五部门关于发布《企业注销指引(2021年修订)》的公告

【办理材料】

序号 | 材料名称 | 数量 | 备注 | ||||||

1 | 《注销税务登记申请审批表》 | 2份 | |||||||

2 | 经办人身份证件原件 | 1份 | 查验后退回 | ||||||

有以下情形的,还应提供相应材料 | |||||||||

适用情形 | 材料名称 | 数量 | 备注 | ||||||

上级主管、董事会决议注销 | 上级主管部门批复文件或董事会决议复印件 | 1份 | 能够通过政府信息共享获取相关信息的可取消复印件的报送;已实行实名办税的纳税人,可取消报送 | ||||||

境外企业在中国境内承包建筑、安装、装配、勘探工程和提供劳务 | 项目完工证明、验收证明等相关文件复印件 | 1份 | 能够通过政府信息共享获取相关信息的可取消复印件的报送;已实行实名办税的纳税人,可取消报送 | ||||||

被市场监督管理机关吊销营业执照 | 1份 | 能够通过政府信息共享获取相关信息的可取消复印件的报送;已实行实名办税的纳税人,可取消报送 | |||||||

办理税务登记、临时税务登记的纳税人 | 税务登记证件和其他税务证件 | 1份 | 已实行实名办税的纳税人,可取消报送 | ||||||

已领取发票领用簿的纳税人 | 《发票领用簿》 | 1份 | 已实行实名办税的纳税人,可取消报送 | ||||||

【办理地点】

可通过办税服务厅(场所)、电子税务局办理,具体地点和网址可从江苏省税务局网站“纳税服务”栏目查询。

【办理机构】

主管税务机关

【收费标准】

不收费

【办理时间】

增值税一般纳税人税务注销 10 个工作日内办结;增值税小规模纳税人和其

他纳税人税务注销 5 个工作日内办结。

税务机关在核查、检查过程中发现涉嫌偷、逃、骗、抗税或虚开发票的,或者需要进行纳税调整等情形的,办理时限中止。

【联系电话】

主管税务机关对外公开的联系电话,可从江苏省税务局网站“纳税服务”栏目查询。

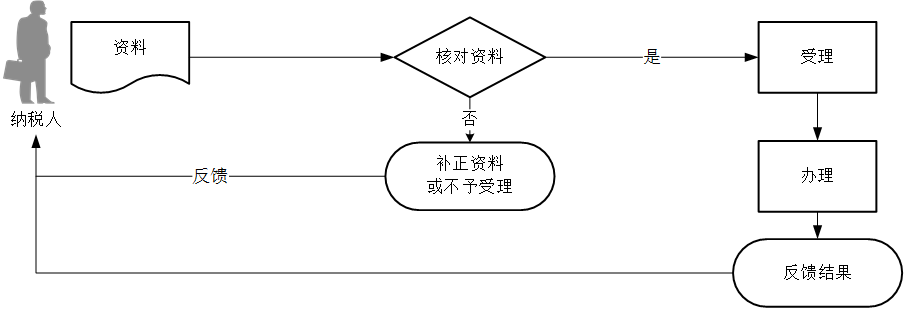

【办理流程】

【纳税人注意事项】

1.纳税人对报送材料的真实性和合法性承担责任。

2.文书表单可在江苏省税务局网站“下载中心”栏目查询下载或到办税服务厅领取。

3.纳税人使用符合电子签名法规定条件的电子签名,与手写签名或者盖章具有同等法律效力。

4.纳税人提供的各项资料为复印件的,均需注明“与原件一致”并签章。

5.经过实名信息验证的办税人员,不再提供登记证件、身份证件复印件等资料。

6.纳税人可通过登录电子税务局,选择进入“清税注销税(费)申报及缴纳

套餐”,根据纳税人类型,分别完成“企业所得税清算报备”“增值税及附加税费

申报”“消费税及附加税费申报”“企业所得税申报”“其他申报”“综合申报”“财

务报表报送”及“税费缴纳”等业务的办理。

7.纳税人申报办理注销税务登记,应结清应纳税款、多退(免)税款、滞纳金和罚款,缴销发票和其他税务证件,其中:

(1)企业所得税纳税人办理注销税务登记,就其清算所得向税务机关申报并依法缴纳企业所得税。

(2)纳税人未办理土地增值税清算手续的,应在办理注销税务登记前进行土地增值税清算。

(3)出口企业应在结清出口退(免)税款后,办理注销税务登记。

8.处于非正常状态纳税人在办理注销税务登记前,需先解除非正常状态,补办申报纳税手续。

9.被调查企业在税务机关实施特别纳税调查调整期间申请注销税务登记的,税务机关在调查结案前原则上不予办理注销手续。

10.纳税人办理注销税务登记,无需向税务机关提出终止银税三方(委托)划缴协议。税务机关办结一照一码户清税申报后,银税三方(委托)划缴协议自动终止。

11.符合容缺即时办理条件的纳税人,在办理税务注销时若资料不齐,可在作出承诺后承诺的时限补齐资料并办结相关事项。具体容缺条件是:

①办理过涉税事宜但未领用发票(含代开发票)、无欠税(滞纳金)及罚款的纳税人,主动到税务部门办理清税的;

②未处于税务检查状态、无欠税(滞纳金)及罚款、已缴销增值税专用发票及税控设备,且符合下列情形之一的纳税人:

●纳税信用级别为a级和b级的纳税人;

●控股母公司纳税信用级别为a级的m级纳税人;

●省级人民政府引进人才或经省级以上行业协会等机构认定的行业领军人才等创办的企业;

●未纳入纳税信用级别评价的定期定额个体工商户;

●未达到增值税纳税起征点的纳税人。

12. 税务机关提供“最多跑一次”服务。纳税人在资料完整且符合法定受理条件的前提下,最多只需要到税务机关跑一次。

13.纳税人在税务注销办理过程中确有必要补充、补正相关资料的,办理时限可中止一次,且时限最长不超过5个工作日。

10.1.4—188 税务注销即时办理

【事项名称】

税务注销即时办理

【申请条件】

企业符合市场监管部门简易注销条件,未办理过涉税事宜,或者办理过涉税事宜但没领用过发票(含代开发票)、没有欠税(滞纳金)及罚款且没有其他未办结事项,可免予到税务机关办理清税证明,可直接向市场监管部门申请简易注销。

未办理过涉税事宜的纳税人,主动到税务机关办理清税的,税务机关可根据纳税人提供的营业执照即时出具清税文书。

经人民法院裁定强制清算或者宣告破产的纳税人,持人民法院终结强制清算程序的裁定或者终结破产程序裁定书向税务机关申请税务注销的,税务机关即时出具清税文书。

未处于税务检查状态、无欠税(滞纳金)及罚款、已缴销发票和税控专用设

备的企业分支机构,若由总机构汇总缴纳增值税、企业所得税,并且不就地预缴

或分配缴纳增值税、企业所得税的,税务机关即时出具清税文书。

符合下列条件的纳税人在办理税务注销时,税务机关提供即时办结服务,采取“承诺制”容缺办理,即时出具清税文书:

1.办理过涉税事宜但未领用发票(含代开发票)、无欠税(滞纳金)及罚款的纳税人,主动到税务机关办理清税。

2.对未处于税务检查状态、无欠税(滞纳金)及罚款、已缴销增值税专用发票及税控专用设备,且符合下列情形之一的纳税人。

(1)纳税信用级别为a级和b级的纳税人;

(2)控股母公司纳税信用级别为a级的m级纳税人;

(3)省级人民政府引进人才或经省级以上行业协会等机构认定的行业领军人才等创办的企业;

(4)未纳入纳税信用级别评价的定期定额个体工商户;

(5)未达到增值税纳税起征点的纳税人。

【设定依据】

1.《中华人民共和国税收征收管理法》第十六条

2.《中华人民共和国税收征收管理法实施细则》第十五条

3.《税务登记管理办法》(国家税务总局令第7号公布,国家税务总局令第36号、第44号、第48号修改)第五章

4.《国家税务总局关于进一步优化办理企业税务注销程序的通知》(税总发〔2018〕149号)第二条

5.《国家税务总局关于深化“放管服”改革更大力度推进优化税务注销办理程序工作的通知》(税总发〔2019〕64号)第一条

6.《市场监管总局 国家税务总局关于进一步完善简易注销登记便捷中小微

企业市场退出的通知》(国市监注发〔2021〕45 号)

【办理材料】

序号 | 材料名称 | 数量 | 备注 | |

1 | 《清税申报表》或《注销税务登记申请审批表》 | 2份 | 已实行“一照一码”“两证整合”登记模式的纳税人提交《清税申报表》;未实行“一照一码”“两证整合”登记模式的纳税人提交《注销税务登记申请审批表》。 | |

2 | 经办人身份证件原件 | 1份 | 查验后退回 | |

有以下情形的,还应提供相应材料 | ||||

适用情形 | 材料名称 | 数量 | 备注 | |

上级主管、董事会决议注销 | 上级主管部门批复文件或董事会决议复印件 | 1份 | 能够通过政府信息共享获取相关信息的可取消复印件的报送;已实行实名办税的纳税人,可取消报送 | |

境外企业在中国境内承包建筑、安装、装配、勘探工程和提供劳务 | 项目完工证明、验收证明等相关文件复印件 | 1份 | 能够通过政府信息共享获取相关信息的可取消复印件的报送;已实行实名办税的纳税人,可取消报送 | |

被市场监督管理机关吊销营业执照 | 市场监督管理机关发出的吊销工商营业执照决定复印件 | 1份 | 能够通过政府信息共享获取相关信息的可取消复印件的报送;已实行实名办税的纳税人,可取消报送 | |

适用“一照一码”“两证整合”以外的纳税人 | 税务登记证件 | 1份 | 已实行实名办税的纳税人,可取消报送 | |

已领取发票领用簿的纳税人 | 《发票领用簿》 | 1份 | 已实行实名办税的纳税人,可取消报送 | |

未办理过涉税事宜的纳税人 | 加载统一社会信用代码的营业执照原件 | 1份 | 查验后退回 | |

经人民法院裁定强制清算或者宣告破产的还应报送 | 人民法院终结强制清算程序或者终结破产程序裁定书 | 1份 | ||

【办理地点】

可通过办税服务厅(场所)、电子税务局办理,具体地点和网址可从江苏省税务局网站“纳税服务”栏目查询。

【办理机构】

主管税务机关

【收费标准】

不收费

【办理时间】

即时办结

【联系电话】

主管税务机关对外公开的联系电话,可从江苏省税务局网站“纳税服务”栏目查询。

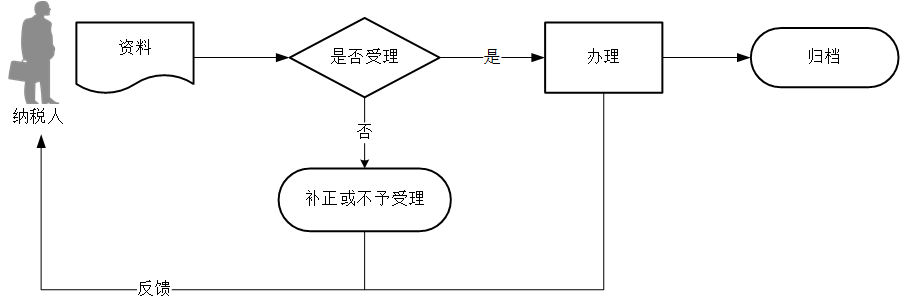

【办理流程】

【纳税人注意事项】

1.纳税人对报送材料的真实性和合法性承担责任。

2.文书表单可在江苏省税务局网站“下载中心”栏目查询下载或到办税服务厅领取。

3.纳税人使用符合电子签名法规定条件的电子签名,与手写签名或者盖章具有同等法律效力。

4.纳税人提供的各项资料为复印件的,均需注明“与原件一致”并签章。

5.经过实名信息验证的办税人员,不再提供登记证件、身份证件复印件、上

级主管部门批复文件或董事会决议复印件、《项目完工证明》《验收证明》等相关

文件复印件、《发票领用簿》等资料。

6.对适用税务注销即办流程的纳税人,资料不齐的,税务机关可在纳税人作出承诺后,采取“承诺制”容缺办理,即时出具清税文书。纳税人应按承诺的时限补齐资料,并办结相关事项。

7.纳税人申报办理税务注销前,应结清应纳税款、多退(免)税款、滞纳金和罚款,缴销发票和其他税务证件,其中:

(1)企业所得税纳税人在办理税务注销前,就其清算所得向税务机关申报并依法缴纳企业所得税。

(2)纳税人未办理土地增值税清算手续的,应在申报办理税务注销前进行土地增值税清算。

(3)出口企业应在结清出口退(免)税款后,申报办理税务注销。

8.处于非正常状态纳税人在申报办理税务注销前,需先解除非正常状态,补办申报纳税手续。

9.纳税人申报办理税务注销,无需向税务机关提出终止银税三方(委托)划缴协议。税务机关办结税务注销后,银税三方(委托)划缴协议自动终止。

10.税务机关提供“最多跑一次”服务。纳税人在资料完整且符合法定受理条件的前提下,最多只需要到税务机关跑一次。

10.1.5—189 注销扣缴税款登记

【事项名称】

注销扣缴税款登记

【申请条件】

未办理信息报告的扣缴义务人发生解散、破产、撤销以及其他情形,依法终止扣缴义务的,或者已办理信息报告的扣缴义务人未发生解散、破产、撤销以及其他情形,未依法终止纳税义务,仅依法终止扣缴义务的,持有关证件和资料向税务机关申报办理注销扣缴税款登记。

【设定依据】

《税务登记管理办法》(国家税务总局令第7号公布,国家税务总局令第36号、第44号、第48号修改)

【办理材料】

序号 | 材料名称 | 数量 | 备注 | |

1 | 《注销扣缴税款登记申请表》 | 2份 | ||

2 | 经办人身份证件原件 | 1份 | 查验后退回 | |

有以下情形的,还应提供相应材料 | ||||

适用情形 | 材料名称 | 数量 | 备注 | |

税务机关单独发放扣缴税款登记证的扣缴义务人 | 1份 | |||

适用“一照一码”“两证整合”登记模式的纳税人仅依法终止扣缴义务 | 加载统一社会信用代码的营业执照原件 | 1份 | 查验后退回 | |

【办理地点】

可通过办税服务厅(场所)、电子税务局办理,具体地点和网址可从江苏省税务局网站“纳税服务”栏目查询。

【办理机构】

主管税务机关

【收费标准】

不收费

【办理时间】

即时办结

【联系电话】

主管税务机关对外公开的联系电话,可从江苏省税务局网站“纳税服务”栏目查询。

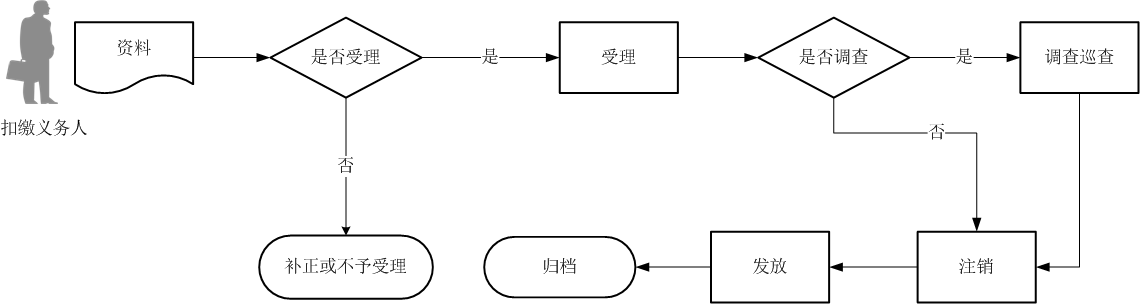

【办理流程】

【扣缴义务人注意事项】

1.扣缴义务人对报送材料的真实性和合法性承担责任。

2.文书表单可在江苏省税务局网站“下载中心”栏目查询下载或到办税服务厅领取。

3.扣缴义务人使用符合电子签名法规定条件的电子签名,与手写签名或者盖章具有同等法律效力。

4.经过实名信息验证的办税人员,不再提供登记证件、身份证件复印件等资料。

5.已办理信息报告的扣缴义务人发生解散、破产、撤销以及其他情形,依法终止纳税义务的,申报办理税务注销时,不需单独提出申请,税务机关在办理税务注销的同时,注销扣缴税款登记。

6.税务机关提供“最多跑一次”服务。纳税人在资料完整且符合法定受理条件的前提下,最多只需要到税务机关跑一次。